Il titolo “riclassificazione del bilancio d’esercizio” può suonare altisonante.

In realtà, non significa altro che ordinare le poste (gli importi)del bilancio d’esercizio in maniera diversa (ri-classificare).

Con una conoscenza di base del bilancio e del suo funzionamento, un po’ di buona volontà e un po’ di logica, praticamente chiunque può riclassificare il bilancio d’esercizio.

In questo post ci occupiamo della riclassificazione del bilancio in generale, dando informazioni utili a capire cosa sia, perché si faccia, e come si faccia.

In fondo alla pagina, ci sono alcuni rimandi a risorse più approfondite, per chi avesse voglia di entrare più nel tecnico.

La riclassificazione del bilancio e l’analisi di bilancio

Per capire meglio lo stato di salute di un’impresa, riclassifichiamo il bilancio (cioè lo scriviamo in modo diverso)e poi facciamo un’analisi (per indici e per flussi).

Le informazioni contenute nel bilancio d’esercizio così com’è (così come lo richiede la normativa)potrebbero non essere immediatamente leggibili e comprensibili, anche da chi è del settore.

Per avere più informazioni, è utile fare ricorso ad apposite tecniche di elaborazione delle informazioni contenute nel bilancio.

Queste tecniche prevedono due fasi:

1. riorganizzare, secondo certi criteri, i valori contenuti nello stato patrimoniale e nel conto economico (riclassificazione)

2. comparare, per rapporto o per differenza dei valori o degli aggregati ottenuti con la riclassificazione (costruzione degli indici di bilancio).

* L’analisi può essere anche un’analisi “per flussi” (che consiste nella costruzione dei rendiconti finanziari che servono ad illustrare la dinamica finanziaria dell’azienda evidenziando l’andamento nel tempo degli impieghi (investimenti) e delle fonti utilizzate (patrimonio netto, debiti) per la loro copertura.

Spesso si effettuano entrambe le analisi (per indici e per flussi)per avere un quadro dell’impresa che si sta osservando.

Gli indici, non sono altro che degli indicatori sintetici che servono a poter meglio comprendere e confrontare (sia nel tempo, che rispetto ad altre imprese comparabili)lo stato di salute di un’azienda.

Come vedremo a breve, sono semplici divisioni, niente di più.

La riclassificazione del bilancio

Adesso vedremo in breve in cosa consiste la riclassificazione del bilancio.

Per prima cosa tratteremo la riclassificazione del conto economico, e successivamente quella dello stato patrimoniale.

La riclassificazione del conto economico

La riclassificazione del conto economico serve per capire come l’utile dell’esercizio si è formato.

In altre parole, il risultato d’esercizio generale (utile, o perdita)è soltanto un numero, un valore.

Non ci dice molto su come quel risultato è stato raggiunto. Ad esempio, è possibile che in un anno un’azienda realizzi una perdita particolarmente onerosa, ma guardando nel dettaglio ci si può accorgere che è dovuta esclusivamente a degli interessi pregressi (gestione finanziaria), o a uno specifico investimento sbagliato (gestione straordinaria), e non a quello che l’impresa effettivamente fa di solito (al suo core business).

In altre parole, con la riclassificazione vogliamo vedere in che modo hanno contribuito le gestioni parziali al risultato complessivo dell’impresa.

Per gestioni parziali che prendiamo in considerazione tipicamente (ma potremmo anche sceglierne altre)sono la gestione:

- Caratteristica: fa riferimento all’attività tipica o prevalente dell’impresa (il cosiddetto core business)

- Patrimoniale o accessoria: deriva dall’investimento di risorse in attività differenti dalla principale, spesso a scopo di diversificazione del rischio, o al fine di generare sinergie con la gestione caratteristica (es: investimento temporaneo dei surplus monetari)

- Finanziaria: è finalizzata al reperimento delle risorse finanziarie necessarie per condurre l’attività d’impresa (rapporti con le banche e mercati finanziari)

- Straordinaria: comprende le attività aziendali che presentano la caratteristica di non ripetitività o di non competenza

- Tributaria: include principalmente le imposte.

Ecco di seguito uno schema di conto economico riclassificato:

Vediamo come l’organizzazione delle voci è diversa rispetto al conto economico civilistico (che avevamo visto nel post riguardante il bilancio d’esercizio).

Questa riclassificazione ci permette di capire meglio come si è arrivati al reddito netto dell’impresa, e valutare le eventuali politiche aziendali da adottare.

Esempio di riclassificazione del conto economico

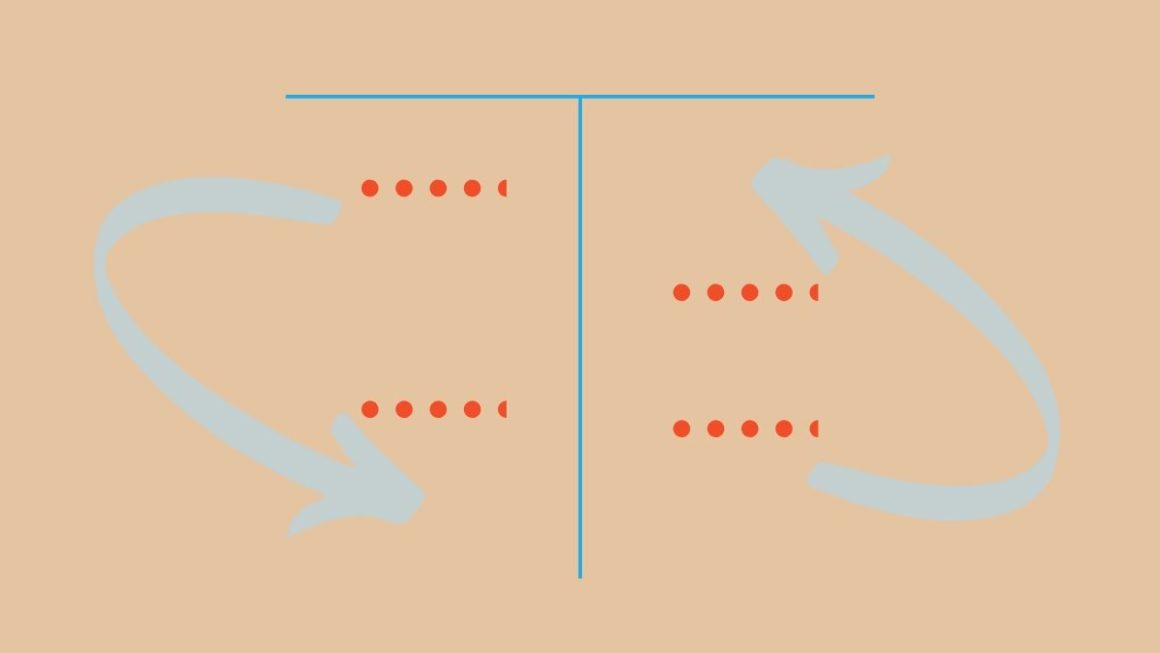

La riclassificazione dello stato patrimoniale

La riclassificazione dello stato patrimoniale convenzionalmente viene effettuata adottando il criterio finanziario, o della liquidità/esigibilità.

In altre parole, i valori vengono raggruppati in base alla loro scadenza temporale.

Ecco uno schema di riclassificazione dello stato patrimoniale:

Convenzionalmente per separare le scadenze di breve durata e quelle di lunga durata, si utilizza la durata di 12 mesi.

Questa suddivisione ci permette di osservare meglio alcune caratteristiche dell’impresa. In particolare:

- Il grado di rigidità della struttura patrimoniale: maggiore è l’incidenza dell’attivo fisso netto, maggiore è la rigidità della struttura.

- Il grado di indipendenza finanziaria dell’impresa: la lettura del mix di fonti di finanziamento permette di capire quanto l’impresa sia indipendente, e quanto le fonti di finanziamento di terzi pesino, rispetto alle fonti di finanziamento interne.

Notiamo che riclassificando in questo modo lo stato patrimoniale, l’impresa può vedere cosa deve pagare a breve termine, e cosa ha o deve incassare a breve termine.

Se per esempio l’impresa ha passività correnti (entro 12 mesi)per 100.000 € e attività correnti per 40.000 €, è ovvio che l’impresa deve porsi qualche domanda.

Ovviamente chiunque abbia un’impresa verifica questo quotidianamente. Qualsiasi imprenditore, anche il più piccolo, automaticamente fa un conto per sapere cosa deve pagare a breve termine, e come pagarlo. Questo è semplicemente un modo più formale per rappresentarlo (anche perché, al crescere della complessità di un’impresa, il calcolo diventa più complesso).

Comunque è importante capire che si è fatta una semplice operazione di separazione delle voci dello stato patrimoniale, per renderlo più leggibile per specifici fini.

L’analisi per indici

Dalle tavole riclassificate emergono una serie di aggregati di valore che, se messi opportunamente in relazione tra essi, possono dare tante informazioni utili per capire lo stato di salute di un’impresa.

È infatti possibile costruire indicatori che consentono di valutare più chiaramente (e in modo immediatamente visibile)l’equilibrio aziendale.

Un’analisi efficace richiede che gli indicatori siano costruiti in una logica sistemica.

In altre parole, è fuorviante usare singoli indicatori per esprimere un giudizio globale sulla situazione aziendale (ad esempio, prendere in considerazione soltanto la solidità finanziaria dell’azienda, senza tenere conto della sua capacità di produrre reddito).

Gli indici usati, solitamente riguardano:

- SOLIDITÀ

La solidità indica la capacità di un’azienda di sopravvivere nel tempo in modo autonomo, resistendo con successo anche a eventi esterni e interni non favorevoli. - REDDITIVITÀ

La redditività aziendale mette in relazione una determinata configurazione di reddito (tra quelle presenti nel conto economico riclassificato)con il capitale che è stato investito per produrlo.

Gli indicatori più usati, costruiti con questa logica, sono il ROI (Return on Investment)e il ROE (Return on Equity). - LIQUIDITÀ

Il concetto di liquidità fa riferimento all’equilibrio finanziario e monetario nel breve periodo. Gli indicatori di liquidità si concentrano sui valori a breve scadenza dello stato patrimoniale (cassa e banca/passivo corrente, ecc…). - SVILUPPO

L’analisi dello sviluppo esamina la crescita dell’azienda nel duplice profilo operativo e strutturale.

Gli indicatori di sviluppo in genere sono calcolati come tasso di crescita percentuale di alcuni voci rilevanti (reddito operativo, fatturato, investimenti).

Analisi di bilancio e tempo

Un’ultima nota necessaria: per effettuare un’analisi significativa, è necessaria una minima continuità nel tempo (osservare almeno3 periodi, o 5 periodi sarebbe meglio).

Inoltre, l’analisi di bilancio risulta molto più incisiva, come è ovvio, in presenza di opportuni termini di raffronto (aziende simili per comparto, o per dimensioni).

Risorse per approfondire

Di seguito alcuni link a risorse (post, pdf e libri)utili per approfondire l’argomento della riclassificazione del bilancio d’esercizio:

- Finalmente ho capito come leggere un bilancio – Maurizio de Pra [libro divulgativo]

- Analisi di bilancio [file pdf ordine dei dottori commercialisti ed esperti contabili – Genova]

- “Ripensare” il bilancio d’esercizio [file pdf della camera di commercio di Torino]

- Analisi di bilancio [file pdf ordine dei dottori commercialisti ed esperti contabili – Torino]

- Esercitazione sulla riclassificazione del bilancio d’esercizio [file pdf]

Domande e risposte sulla riclassificazione del bilancio

La riclassificazione di bilancio consiste semplicemente nel riorganizzare, secondo certi criteri, i valori contenuti nello stato patrimoniale e nel conto economico.

Serve per far capire con più facilità, e in maniera più comprensibile, lo stato di salute di un’impresa, e a rendere certe informazioni più accessibili e comparabili. Inoltre, è la base dell’analisi di bilancio (per indici e per flussi).

Il conto economico riclassificato ci permette di vedere in che modo hanno contribuito le gestioni parziali al risultato complessivo dell’impresa.

Le gestioni tipicamente osservate sono: (1)gestione caratteristica, (2)gestione patrimoniale (o accessoria); (3)gestione finanziaria; (4)gestione straordinaria; (5)gestione tributaria.

Lo stato patrimoniale viene riclassificato, di solito, seguendo il criterio finanziario.

In altre parole i valori vengono raggruppati in base alla loro scadenza temporale.

Solitamente per distinguere il breve termine e il lungo termine si prende in considerazione il periodo di 12 mesi.

Riclassificando lo stato patrimoniale con il criterio della liquidità/esigibilità (criterio finanziario), è possibile comparare facilmente le attività/passività a breve termine, e quelle a lungo termine.

Inoltre, è possibile costruire una serie di indici a partire dallo stato patrimoniale riclassificato.

Se il post ti è stato utile, ti invito a lasciare un commento, che è di enorme aiuto per migliorare i post, e rendere l’apprendimento più semplice per gli altri.

Inoltre, puoi trovare tante risorse relative all’economia aziendale, nella pagina dedicata: